입력 : 2019-10-07 06:07:26

매수유지 목표주가 30만원 유지

NH 투자증권 ▷김동양 애널리스트는 ㅍ삼성SDS에 대해 어려운 시기에 돋보이는 실적 안전성을 보여줬다면서 ▷투자의견 매수와 ▷ 목표가 3만원을 유지한다는 투자의견을 제시했다. 삼성SDS는 어려운 시기를 보냈다. 주요 고객사들이 실적변동성이 확대됐지만 동사의 IT서비스 전략사업이 고성장흐름을 유지했다. 아울러 대외사업의 확대로 10% 안팎의 영업이익 성장세가 지속되고 있다.

NH투자증권은 삼성SDS는 ▷ 풍부한 자금력을 바탕으로 주요고객사의 실적 변동성이 확대되고 있음에도 불구하고 업계 안팎의 흐름이 어려운 시기를 통과하고 있지만 ▷돋보이는 실적을 유지하고 있다고 평가했다. 매출인식 시점에 따른 분기별 변동성이 나타나고 있으나 ▷글로벌경기 불안우려 ▷주요 고객사 실적 변동성 확대에도 불구하고 ▷IT서비스 전략사업 비중이 확대됐다. 또한 물류BPO(업무처리아웃소싱) 대외사업 확대를 통해 2019년 9599억원으로 전년대비 9% 상승과 2020년 1조439억원으로 전년대비 9% 등 안정적인 영업이익 성장가능성을 제시하고 있다.

삼성SDS는 ▷자금력(순현금 3조6000억원 EBITDA 1조4000억원)을 바탕으로 사업 경쟁력을 강화하기위해 ▷IT서비스 원천기술보유기업 3해외 물류기업 등과의 ▷M&A 가시화와 올해도 2018년 수준의 배당성향 25% 등 ▷주주가치 제고가 기대되고 있다.

삼성SDS의 현 주가는 ▷2020년 예상실적 기준 PER(주가수익비율) 18배로 Salesforce를 제외한 글로벌 IT서비스업체와 물류기업 평균PER 수준이다. 그러나 삼성SDS는 ▷순현금 3조원 이상 글로벌 IT서비스기업의 평균 PER 27배 대비 ▷저평가 영역에 머물러 있다.

삼성SDS의 3분기실적은 IT서비스의 일부 ▷매출 지연으로 ▷시장 컨센서스를 밑돌 것으로 전망된다. 삼성SDS의 3분기 매출액과 영업이익은 각각 전년동기 대비 10% 상승한 2조6604억원과 전년동기 대비 11% 상승한 2213억원으로 나타났다. ▷매출액은 ▷시장 컨센서스를 충족했으나 영업이익은 시장의 기대치를 밑돌 것으로 추정된다. ▷물류BPO의 매출 확대로 외형 성장을 유지했으나 IT서비스의 일부 매출 지연으로 ▷수익성은 기대치에 못미쳤다.

삼성SDS의 물류BPO부문의 ▷매출액은 1조2340억원으로 전년 대비 14% 상승했다. 주요 고객사의 ▷신제품 출시 ▷3대외사업 매출확대 ▷환율효과 ▷판매물류 ▷운임변동 요인해소 등으로 전분기에 이어 ▷고성장흐름의 지속과 ▷영업이익률 1.1% 유지가 예상된다. ▷영업이익은 전년대비 944% 상승한 136억원으로 예상되나 ㅍIT서비스부문의 매출은 1조4264억원으로 전년대비 7% 성장에 그쳤다. 전반적인 비수기 영향으로 주요 고객사향 ▷인텔리전트 팩토리 매출성장이 일시적으로 둔화될 것으로 추정된다.

삼성SDS는 삼성계열사에 속해 있으며 시스템통합구축과 소프트웨어 개발 서비스를 제공해왔다. 사업환경은 ▷국내 IT서비스시장 규모는 2009년이후 매년 성장했지만 전산시스템의 보편화에 따라 성장률이 하향 안정화되고 있는 추세이며 ▷글로벌화와 블록화 등으로 인한 교역시장의 확대로 물류수요는 풍부해질 것으로 전망된다

삼성SDS는 경기변동과 관련 ▷경기와 물동량 변동에 영향을 크게 받아왔다. 삼성SDS의 주요제품은 ▷IT서비스 - 비즈니스솔루션(14.2%) -클라우드&ITO(42.3%) ▷물류BPO 서비스(43.5%) 등으로 구성된다. 삼성SDS는 ▷컴퓨터 프로그래밍 서비스업종에 속해 있으며 ▷매출기준으로 ▷동종업계에서 1위를 달리고 있다. 2~5위 기업현황은 ▷롯데정보통신 ▷더존비즈온 ▷나이스페이먼츠 ▷콤텍시스템 등의 순이다.

삼성SDS의 원재료는 ▷상품(11.9%) ▷원부재료(23%) ▷외주비(65.1%) 등으로 구성되며 동사의 실적변수는 ▷경제 성장률 호전 ▷동량 증가시 수혜 물동량 증가 등이 진행되면 수혜를 입어왔다. 동사의 ▷재무건전성은 ▷분류됐으며 ▷부채비율18% ▷유동비율464% ▷자산대비차입금비중0% ▷이자보상배율233배로 요약되며 ▷진행중인 신규사업은 미공개상태다. 동사의 주식에 대한 ▷내재가치 평가에 따르면 ▷재무안전성은 최고등급으로 평가됐고 ▷밸류에이션과 ▷사업독점력은 중상위 ▷수익성장성과 ▷현금창출력은 중간등급으로 분류된다.

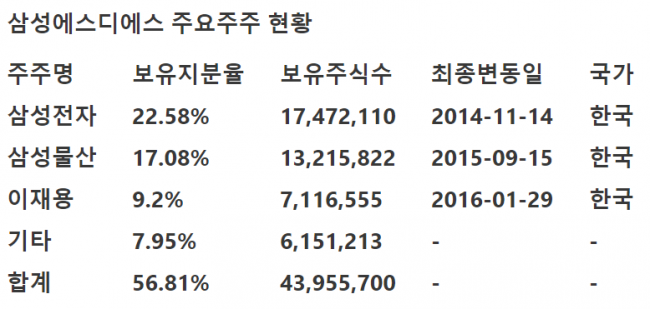

삼성SDS의 경영권은 ▷홍원표 대표이사가 맡고 있으며 옛 상호는 ▷삼성데이터시스템이었다. ▷설립일은 1985년 5월1일 ▷상장일은 2014년 11월14일이다. 종업원수는 2019년 6월 현재 1만2457명이다. 본사 소재지는 서울 송파구 올림픽로 35길 125이다. 감사의견은 ▷적정으로 안진회계법인이 제시했다. ▷주거래은행은 우리은행 삼성타운지점이다.

삼성SDS의 주요품목은 ▷컴퓨터프로그래밍 ▷시스템 통합 관리 ▷소프트웨어개발 ▷사무용기계장비도매 ▷컴퓨터임대 등이다. 동사의 최근▷ 종가는 18만9500원이었고 ▷52주 최고 최저가는 23만9000원 17만8000원이었다. ▷액면가는 500원이고 ▷발행주식수는 7737만8000주이다. ▷시가총액은 14조7405원으로 ▷시총순위는 20위이다. ▷외국인지분율은 13.19% ▷기말보통주배당률은 400%이다.

삼성SDS의 사업환경은 ▷국내 IT서비스시장 규모는 2009년이후 매년 성장했지만 전산시스템의 보편화에 따라 성장률이 하향 안정화되고 있는 추세이며 ▷ 글로벌화와 블록화 등으로 인한 교역시장의 확대로 물류수요는 풍부해질 것으로 전망된다. 경기변동과 관련 동사는 경기흐름과 물동량의 변동에 영향을 크게 받고있다.

삼성SDS의 주요제품은 IT서비스로 ▷비즈니스솔루션(14.2%) ▷클라우드&ITO(42.3%) ▷물류BPO서비스 (43.5%) 등이다. 원재료는 ▷상품 (11.9%) ▷원부재료 (23%) ▷외주비 (65.1%) 등이다. 동사는 경제성장률 상승시 수혜를 입어왔고 물동량 증가시에 도 실적이 상승했다. 동사의 재무건전성은 최고등급으로 ▷부채비율15% ▷유동비율495% ▷자산대비차입금비중 0% ▷이자보상배율1794배 등으로 요약된다. 진행중인 신규사업은 미공개상태다.

[삼성SDS]

NH 투자증권 김동양 애널리스트

투자의견: BUY(유지), 목표주가: 300,000원(유지)

주요 고객사 실적 변동성 확대에도 불구 IT서비스 전략사업 고성장, 대외사업 확대로 10% 내외의 영업이익 성장 지속. 충분한 자금력을 바탕으로 한 In-Organic 성장 전략으로 실적 모멘텀 가속화 기대

▶ 전략사업과 대외사업 주도 안정적 이익 성장

매출인식 시점에 따른 분기별 변동성 있으나, 글로벌 경기 불안 우려, 주요 고객사 실적 변동성 확대에도 불구하고, IT서비스 전략사업 비중 확대, 물류BPO(업무처리아웃소싱) 대외사업 확대 통해 2019년 9,599억원(9% y-y), 2020년 1조439억원(9% y-y) 등 안정적인 영업이익 성장 전망

또한, 자금력(순현금 3.6조원, EBITDA 1.4조원)을 바탕으로 사업 경쟁력 강화 위해 IT서비스 원천기술 보유 기업, 해외 물류기업 등과의 M&A 가시화와 주주가치 제고(2018년 배당성향 25%) 기대

현재 주가는 2020년 예상실적 기준 PER 18배로 Salesforce를 제외한 글로벌 IT서비스 및 물류기업 평균 PER 수준. 그러나, 순현금 3조원 이상 글로벌 IT서비스 기업 평균 PER 27배 대비 저평가 영역

▶ 3분기 실적, IT서비스 일부 매출 지연으로 시장 컨센서스 하회 추정

삼성SDS의 3분기 매출액과 영업이익은 각각 2조6,604억원(10% y-y)과 2,213억원(11% y-y)으로 매출액은 시장 컨센서스 충족, 영업이익은 하회 추정. 물류BPO 매출 확대로 외형 성장 유지했으나, IT서비스 일부 매출 지연으로 수익성은 예상 하회

물류BPO(매출액 1조2,340억원, 14% y-y)는 주요 고객사 신제품 출시, 대외사업 매출 확대, 환율효과, 판매물류 운임 변동 요인 해소 등으로 전분기에 이어 고성장 지속 및 영업이익률 1.1% 유지 추정(영업이익 136억원, 944% y-y). 반면, IT서비스(매출액 1조4,264억원, 7% y-y)는 전반적인 비수기 영향에 주요 고객사向 인텔리전트 팩토리 매출성장 일시적 둔화 추정

베타뉴스 홍진석 (press@betanews.net)

Copyrights ⓒ BetaNews.net

-

목록

목록-

위로

위로