입력 : 2022-09-22 18:14:33

"기업여신 심사, 비은행금융기관 감독 강화해야"

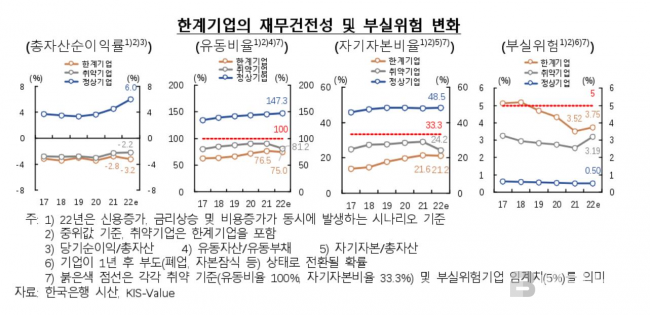

작년부터 서서히 코로나19 여파에서 벗어나 경기가 회복하면서 한계기업 비중이 팬데믹 이전 수준으로 하락했으나, 올 들어 급격한 통화긴축에 따른 대출금리 상승, 원자재 가격과 환율 급등에 그 비중이 다시 늘어날 가능성이 커졌다.

한계기업이란 영업 활동으로 번 돈으로 이자도 갚지 못하는 상황이 3년 이상 계속되는 기업을 말한다.

한국은행은 22일 열린 금융통화위원회에서 이 같은 내용의 '2022년 9월 금융안정보고서'를 의결했다.

기업부채 증가세가 지속되는 가운데 국내외 경기둔화, 대출금리 상승, 환율 및 원자재 가격 상승 등 경영여건이 악화될 경우 기업 전반의 이자상환 능력이 약화되면서 올해 한계기업 비중과 차입금 비중이 각각 18.6%, 19.5%까지 상승할 것으로 전망됐다.

이는 환율 및 원자재가격 상승에 따른 원가 증가분을 제품 가격에 전부 전가하지 못해 영업비용이 1% 추가 증가한다는 상황을 전재한 결과다.

2021년 기준 한계기업 수와 차입금의 비중(금융보험업 등 제외한 전체 외부감사 대상 기업 대비)은 각 14.9%, 14.8%로, 코로나19가 발생하기 전인 2019년 수준(14.8%, 15.0%)까지 줄었다.

한계기업이 보유한 차입금도 122조 원으로 차입 규모가 큰 일부 대기업이 정상기업으로 회복되면서 2020년(124조5000억원)보다 소폭 감소했다.

한은에 따르면 코로나19 기간중 한계기업이 비은행금융기관으로부터 조달한 차입금이 2019년 42조2000억원에서 지난해 53조3000억원으로 상당폭 증가하는 등 한계기업의 비은행권 의존도가 높아지고 있다.

지난해 한계기업의 비은행 차입비중은 전체 차입금의 43.6%로 코로나19 위기 직전인 2019년(36.6%) 대비 7.0%포인트 상승한 반면, 같은기간 정상기업의 비은행 차입 비중은 1.7%포인트 상승에 그쳤다.

최근의 경영여건 악화가 지속되는 경우 정상기업과 달리 한계기업의 수익성, 유동성 및 자금조달 안정성이 악화될 가능성도 우려된다.

한은은 그동안 하락세를 보이던 한계기업의 부실위험이 지난해 3.52%에서 올해 3.75%로 상승 전환 하면서 전체 분석대상 외감기업중 부실위험기업이 차지하는 비중이 한계기업을 중심으로 상승하고 있다고 지적했다.

베타뉴스 박은선 기자 (silver@betanews.net)

Copyrights ⓒ BetaNews.net

-

목록

목록-

위로

위로