입력 : 2024-06-26 14:47:29

기업대출 증가·예대차 확대

잇따른 ‘이자 장사’ 비판 속 지난해 은행의 이자 순이익(수익-비용)이 34조원을 넘으면서 2010년 이후 금리 상승기 가운데 최대 수준을 기록한 것으로 나타났다. 금리 상승기에 기업 대출이 크게 증가하고 예대금리차가 확대된 결과로 분석된다.

문제는 이자순익을 벌어들인 대부분의 경로가 기업대출이라는 점이다. 이에 금리 상승기에 확대됐던 기업대출이 향후 대손비용 ‘부메랑’으로 돌아올 수 있다는 지적이 나온다.

한국은행이 26일 발표한 '2024년 상반기 금융안정 보고서'에서 따르면 은행의 지난해 이자 순이익은 모두 34조2000억원으로 집계됐다.

2021년 이후 총이익(이자이익+비이자이익) 내 이자이익 비중은 장기평균인 87.8%를 훌쩍 넘은 93%로 집계됐다.

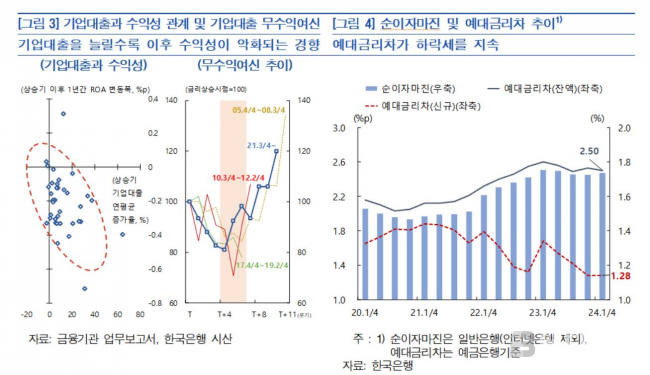

은행의 수익성이 높아진 것은 이번 금리 상승기에 기업 대출이 크게 늘어난 영향으로 분석됐다. 이번 금리 상승기(2021년 이후 현재까지) 일반은행의 기업 대출 잔액은 52조5000억원 급증했다. 반대로 같은 기간 가계대출은 2조원 줄었다.

신종 코로나바이러스 감염증(코로나19) 이후 기업들의 영업자금 수요가 증가한 가운데 고금리로 채권시장이 위축되면서 은행 대출 수요가 늘어난 영향이다.

예대금리차가 확대된 것도 은행 수익성 개선에 기여한 것으로 평가됐다. 이번 금리상승기엔 기준금리가 300bp(1bp=0.01%포인트) 오르면서 예대금리차도 38bp나 확대됐고, 이에 따라 이자순이익 변동에서 금리기여도도 커졌다.

한은은 "국내은행의 경우 대출 내 변동금리 비중이 큰 반면, 예금은 요구불예금 등 저원가성 예금 비중이 커 금리 상승 시 예대금리차가 확대된다"고 설명했다. 아울러 "앞으로 대출 부실에 따른 대손 비용 증가, 금리 하락에 따른 예대차익 축소 등으로 은행의 수익성이 떨어질 가능성도 있다"고 덧붙였다.

한은은 그러나 이번 금리 상승기에 이자수익 확대를 견인했던 기업대출이 향후 비용상승 요인이 될 수 있다고 경고했다. 과거 금리 국면을 살펴보면 상승기의 기업대출 증가 폭이 클수록 상승기가 지난 후 수익성이 악화됐다는 점에서다. 대출금리 하락 외에도 대출부실 등으로 인한 비용 증가가 함께 나타난 것으로 분석됐다.

베타뉴스 박은선 기자 (silver@betanews.net)

Copyrights ⓒ BetaNews.net

-

목록

목록-

위로

위로